问君能有几多愁,满仓A股又买楼。

花爷有个朋友,港大毕业,研究股市多年,号称总结了十大投资心法。

经过不懈的努力,最近终于被A股、美股、港股、币圈同时收割......

三杯酒下肚,他终于还是没憋住,说经济真的下行了,到底干啥才能赚点钱。

这问题我能答么?

咱们还是先看看,美日经济萧条是个什么情况。

注意啊,美日,万恶的资本主义。如果聊嗨了,说到其他主义,纯属胡言乱语。

大多数人,最耳熟的金融危机有两个。

上世纪8、90年代的日本,2008年的美国。

砖家们聊到这两次金融危机,M2、经济周期、PPI......

一堆专业词汇能瞬间把你砸晕。

其实没那么复杂,你只需要记住一句:金融危机就是债务危机。

经济砖家们说了,这句话不严谨......

您还是别说了,出门左拐吧。

剩下的普通人,金融危机就是债务危机,好理解。为什么这么说呢?

首先,“金融危机”是个富贵命,不是你想危就能危的。

金融危机的前提,是有一段“繁荣蓬勃的发展”。

美国的繁荣不用介绍了。

上世纪末的日本多有钱,很多人可能没什么概念,随便举一组例子:

1988年,《商业周报》的世界公司排名,前30名里有22家是日本的;

1991年,日本人均GDP是美国的1.2倍;

SONY 34亿刀(1986年的34亿刀哦)收购了好莱坞的哥伦比亚电影集团(发行了蜘蛛侠、功夫的那个);

松下斥资61亿美元购买环球电影公司;

三菱重工出资8.5亿美元,购买了“美利坚标志”之称的纽约洛克菲勒中心51%的股份。

当时日本的经济高速发展,全球都来日本投资,与此同时,日元还在升值。

资产的价格相当于受到双重刺激,房价和股票坐火箭一样的往上涨。

日元因《广场协议》持续升值

日元因《广场协议》持续升值

你想,要是有天你穿越到日本黄金年代。

经济好到赶超美国都不远了,本国房价和股票眼看着涨得没个头。

你存了半辈子钱,买不买?

傻子才不买,难道眼睁睁看着隔壁老王暴富?

于是,繁荣之下,债务和储蓄纷纷用来买入资产。

(哦对了,不用穿越到日本,这场景你估计也挺熟,只不过只有房价,没有股票。)

反正大家都觉得房价股票会永远涨下去,银行发放了大量高风险的次级贷款。

但银行业蔫坏啊,联合金融公司分散风险,把资产证券化。

举个例子,正常情况下,A想开间小店,银行经过评估,只能借给他20万。

等A开了店,绞尽脑汁做生意,赚钱还钱。

但在泡沫时期,银行相信房价会一直涨。

所以,银行愿意借100万让A买房,再把A的贷款,拆分成100份,做成每份1万元的高利率理财产品,卖给普通人分担风险。

如果A的房子涨价了,皆大欢喜,A、银行和100位理财购买者全部赚到爽。

如果房子卡在手里卖不出去,等于拿100万换了一堆板砖。A还不了钱,连带所有人都颗粒无收。

一个人投机不可怕,就怕负债去投机,链条上的每一环都要倒霉。

金融危机里因为次贷破产的雷曼兄弟公司

金融危机里因为次贷破产的雷曼兄弟公司

正常情况下,借贷是用来发展生产力和投资的。

借钱不可能白借,每笔债务是需要产生足够的经济效益来还债。

而金融危机时期,大量的新债务并没有变成未来可以产生经济效益的投资,而是变成了房贷、地贷等资产。

投机市场上累积了大量高风险债务,资产涨幅一个不给力,就会爆出海量坏帐,进而影响了整个信贷市场。

所以说,金融危机就是债务危机,出来混,债务迟早要还的。

那怎么判断郭嘉的整体债务,主要是合理的投资,还是高风险投机?

全球头号对冲基金桥水的创始人Ray提出了一个数据指标——债务/GDP。

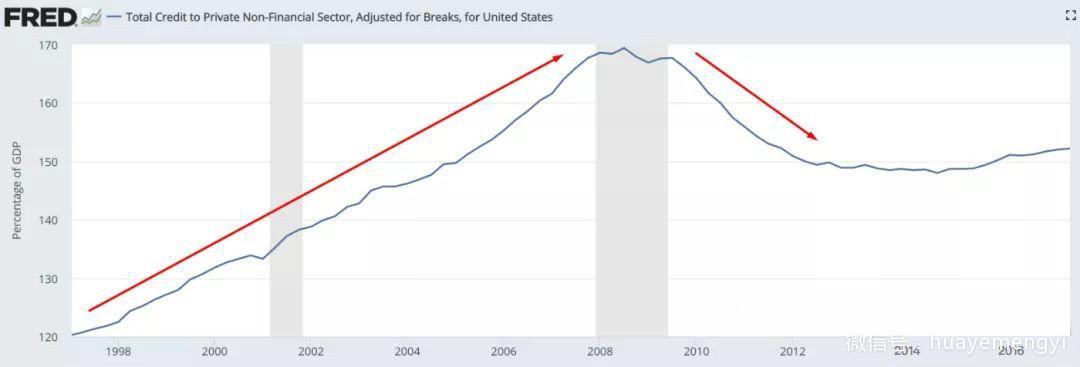

美国的债务/GDP比值在2008年前大幅上涨,金融危机后,从峰值的170%降到了150%。

上世纪九十年代的日本,债务/GDP比也迎来飞升,之后就是还在持续的“失去的三十年”。

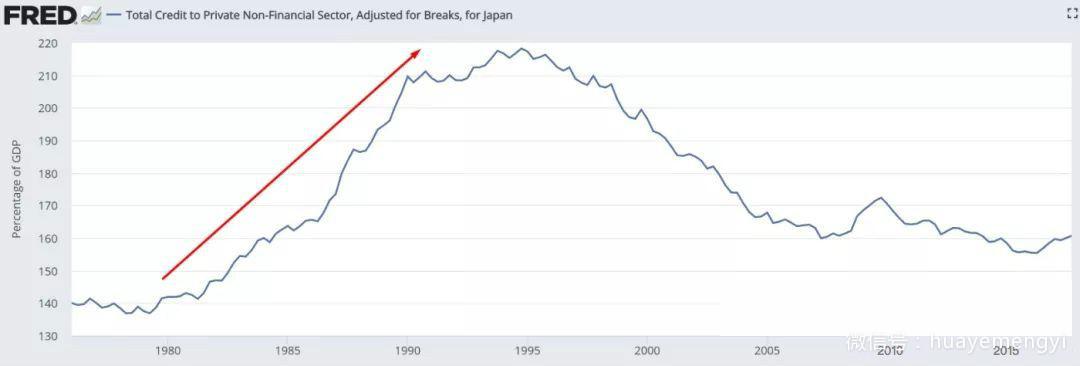

根据今年国际货币基金组织的报告,过去5年债务/GDP比值增幅超过30%的郭嘉,有43个。

其中38个郭嘉,都在之后的5年内爆发了金融危机,2个在10年内爆发了金融危机。

有人问了,不还有3个幸存么?

哦,那3个郭嘉在增长30%前,刚爆发金融危机不久。

以上数据出自Ray Dalio新书《债务危机》

以上数据出自Ray Dalio新书《债务危机》

按债务/GDP的指标来看,图左上角的绿色圆点是个最大的意外。

正是我朝。

因为还没爆发过危机的,就剩咱们了。

我们讲金融危机的本质,讲债务和经济发展的关系,为什么?

不是让你去当金融砖家的,也不是让你撸串儿的时候去吹牛批的。

潮水来了,重要的不是找个好位置,傻了吧唧的观潮,而是想法子顺势当个弄潮人。

任何一个赚钱周期,都要符合历史的进程。

吹泡泡的时候,有产者鹤立鸡群;泡沫一旦不稳,我们要思考,郭嘉怎么应对,大型企业怎么应对,以及我要怎么应对(才能赚钱)。

而郭嘉的应对又是一切的基调:历史上,面对泡沫,没有一个郭嘉不救市。

1. 救市第一阶段,先印钞放水。

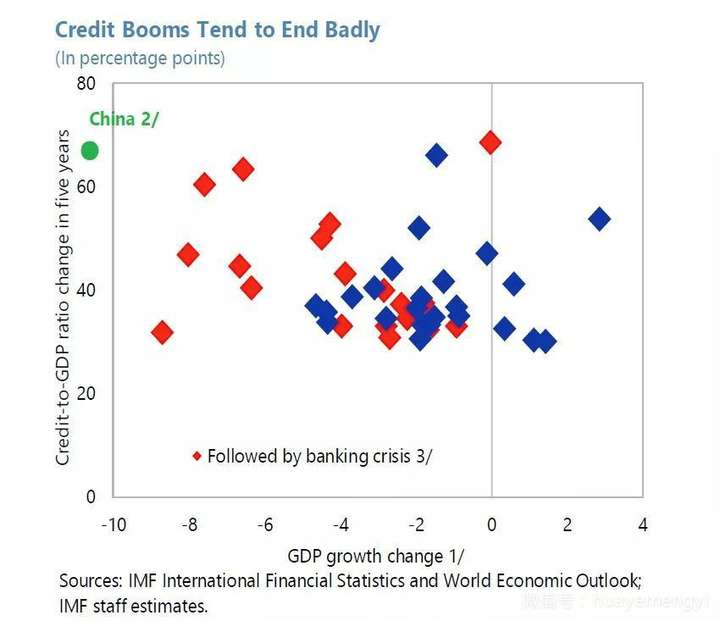

早在21世纪初,美国经历纳斯达克狂跌78%和911事件,就开启了一轮救市。

主动印钞放水、下调利率,3年内利率从6.5%降到了1%。

但是,放水救市,最多只能起到“缓刑”作用。

市面上的钞票更多了,也更容易借到钱了,大家接着靠债务投资,钱又全部流进了房产和股市,泡泡只能被吹得更大。

如果01年美联储没有放水,经济危机可能会提前,但也就不会有08年那么严重了。

另外,市场很容易对印钞放水产生钝性。第一针打下去跟兴奋剂一样,越往后就越不管用。

比如大家更熟悉的,我朝2008年放水四万亿,效果斐然,房价一路大涨。

等到14、15年连续6次降息放水,次年房价又涨了一轮。

再往后,每年放水几千亿,已经不痛不痒了。

2. 放水不管用,救市进入第二阶段,这时汇率和资产“双高”,泡沫被吹到了顶点。

比如1990年初,日本的生产总值只有美国的一半,股票总市值却超过了美国。

再比如2015年我朝仅东北三省的工业产出就和整个俄罗斯差不多。

你猜猜,如果中国的汇率和资产一直保持下去,再把资产全卖了换成美元,可以卖多少东西?

可以买下全世界。

早在2015年,中国整体新增M2(流通现金+企业居民存款),大概等于全世界除中国外所有郭嘉的总和,是美国的3.5倍。

这还是低估版本的数据。

为了避免买下地球的惨案发生,砖家们纷纷断定:

要想抹平泡沫,汇率和资产(主要是房价/股票)必须有一个得跌下来,才能保住另一个。

错。

从显微镜下看微观,汇率和资产这两件事,是完全独立区分的。

通过补贴、退税、外汇买美元等手段,创造贸易顺差保住汇率,并不是难事。

八十年代末的日本是出口狂魔,顺差超过1000亿美元,日元汇率一直站的非常高。

但同期,日本国内物价、服务产业、房子却出奇的贵,国内日元实际上已经不值钱了。

资产和贸易一对比,非常魔幻,一条街的房价总值能顶全国的CD机出口额。

一内一外,内部资产还在虚涨,而对外日元也在升值,资产和汇率看上去全都保住了。

这段时间内,只要国内资产不流转到海外,不会有任何问题,郭嘉报表反而非常有面子。

所以,汇率和资产,不是能保几个,而是郭嘉想不想保。

而从历史来看,郭嘉救市的选择,框架不外乎三板斧:

a. 限制资本外流,防止崩盘

有人问了,如果保持汇率和资产不出现断崖下跌,那“买下全世界”的问题怎么解决?

很简单,限制买海外资产。

救市第二阶段,郭嘉会严格限制资本流到海外。

这个窟窿眼一定最先被堵住,否则汇率和资产,一个都守不住,那才是真正的崩盘。

搜一下“限制资本外流”就知道,想在国外配置资产、投资,只会越来越难。

b. 降汇率,定向放水降息

为了给各种企业兜底,刺激经济回到正轨,在历史的所有的金融危机中,郭嘉既要选择印钞放水,大搞投资,又要防止大水再次流进了房地产,也就是所谓的定向。

钞票多了,对应的,汇率在可控范围内下降,是郭嘉希望看到的有利局面。

而在资本外流管制的情况下,下降幅度远不会大到导致货币危机的地步。

而且,越快降低利率和汇率的郭嘉,经济回归正轨的速度越快。

美国金融危机爆发后,利率从5%降到0只用了一年,而日本用了整整六年。

为什么?

日本没顶住美国贸易战之后,签订了《广场协议》。

按日本发言人的话说,“我们需要考虑国际贸易伙伴的利益”。

日元从1985年开始一直在被迫升值,在金融危机最猛的时候,日元的汇率竟然还在往上涨,基本等于自杀。

广场协议签订

广场协议签订

所以说,日本金融危机不一定是《广场协议》导致的,但它确实耽误了救市。

一块疤再小,放六年也要伤到骨头里了。

以上,贸易战、定向放水、汇率下降、货币贬值,这些词,对最近的诸位而言,应该很熟悉了。

c. 房价下跌

历史总是惊人的相似:历史上,当债务达到顶峰,无论郭嘉怎么救市,房价最终都会下跌。

美国08年之前连续上调利率,算是主动戳破泡沫,房市大跌。

日本金融危机后硬抗汇率,房价还是大跌。

联想到我朝最近唱衰房地产的各路自媒体,是不是我们的房价真的要大跌了?

又错。

抛开债务问题到底有没有到顶不谈,房价下跌只是整体趋势,而已。

是一手房跌还是二手房跌?到底跌多少?

是北上广跌还是全国都跌?

如果北上广涨了,三四线跌了,你说是涨了还是跌了?

问房价会不会跌的人,其实是在问自己的房子会不会跌。

你跟北上广的人说三四线房价要跌,没任何意义,反过来也是一样。

这里花爷先按下不表,下一段咱们聊“赚钱”的时候,专门有一部分聊聊房子。

我们通常认为,金融危机了,终于他么的轮到富人倒霉了。

不破产也要出血三升,社会财富分配更加平衡,贫富差距会缩小。

不是的。

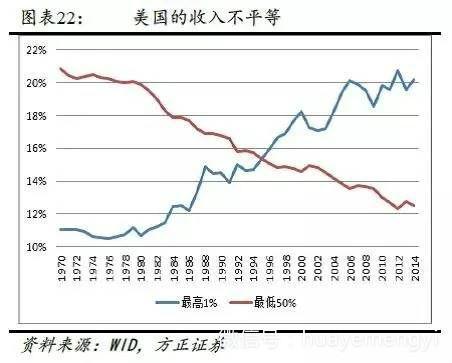

恰恰相反,美国金融危机后,收入分配更不平等。富人更富,穷人更穷,中产以下的财富全部都要缩水。

数据显示,美国08年金融危机后,虽然一系列救市政策让人均GDP实现了增长,但收入中位数以下的人群,在总收入中所占的份额则由13.7%跌到了12.5%。

中产家庭的经济情况比1999年还要差。

而顶端1%人群的财富占比,从07年的34%,涨到了37%,这3个百分点换算成美元,是个天文数字。

为什么大部分收益最终还是流向了顶层?

因为郭嘉在救市第一阶段大水漫灌之后,钱又流进了资产里,郭嘉吃了苦头。

到了救市第二阶段,最重要的印钞放水,不再大水漫灌,而是定向灌溉,只刺激特定行业。

而富人的眼光,往往比穷人更准。

如果经济下行是黎明前的黄昏,那黄昏里还有什么行业能赚钱?

金融危机后,美国一通政策刺激,王牌制造业却还是扶不起来,总产值比10年前降了2.9%。

但到2017年,服务、养老、医疗、娱乐、教育连年高涨,成了发展势头最好、经济增长贡献最大的行业。

前阵子,我朝刚刚推出了的《个人所得税抵扣意见稿》。

大意是说,从19年开始,子女教育、继续教育、大病医疗、租房、养老、房贷利息这6个领域,可以抵扣个税了。

如果是个直脑子,一听可能挺高兴,夫妻小两口,最多一个月能抵扣上万块。

但花爷听完第一反应是:这六个行业,要涨价了。

为什么这么说?

“政治-经济-实业-个人”,自上到下,是一个完整的生态。

政治是郭嘉的诉求集合,经济是郭嘉的调节工具。实业和个人,是郭嘉的基本面。

这个生态里,每一项经济政策,一定先满足上层政治需求,再满足下层的个人需求。

郭嘉的第一政治诉求,是稳定。

稳定不是一潭死水,而是平静的水面下,经济健康流动。

既然房产、债务已经被锁死,那就让其他的好行业先流动起来。

个税抵扣这事,从郭嘉高度看,政府只要严查税收,每个行业都逃不了个税,甚至因为个税减免政策,企业也变相承担了个税负担。

用个税抵扣这六个行业的费用,相当于让所有行业都拿一份钱出来,补贴发展这六个行业。

从个人角度看,个税抵扣相当于交出去的钱又能拿出来了,不用反而吃亏。

郭嘉变相补贴激励,个人主动想要消费,两层利益劲儿往一处使,供需关系一定会向供方倾斜,涨价是必然的。

这六个行业,就是我朝先挑出来的希望之星。

真巧了,恰好和美日经济下行后高速发展的行业重合。

如果把相近的行业再归成一类,可以分成养老医疗、教育、娱乐和房产四块。

要是让花爷胡言乱语聊起来,这里头每一块都是一篇长文的量,所以此文咱们只能大概聊聊。

如果真对某一块特感兴趣,加花爷私人微信( wechatID: huayemengyi ),咱们拉个读者群,慢慢聊。

1. 养老医疗

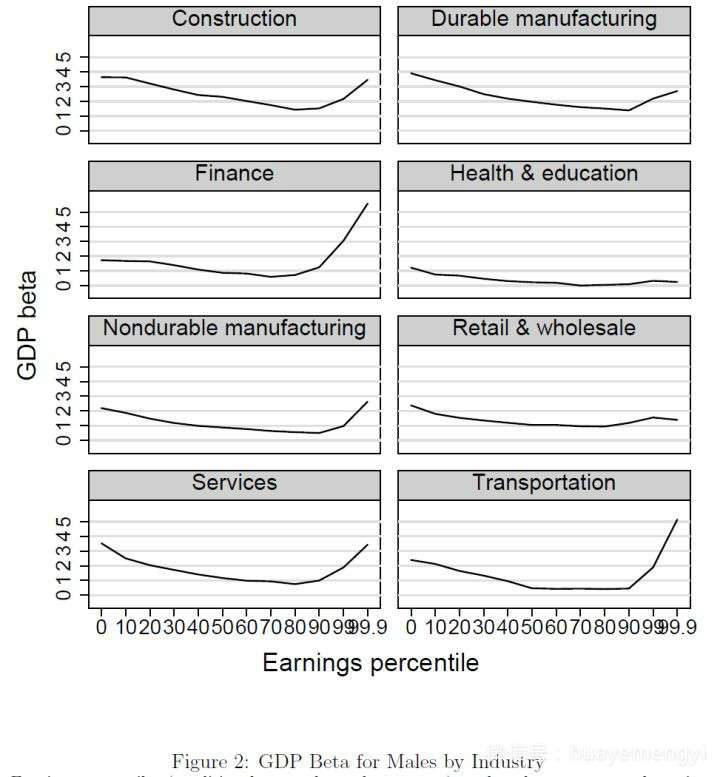

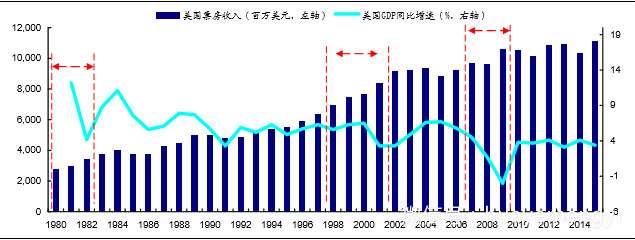

NBER上有一篇工作论文,作者通过处理1978年到2013年美国社保署的数据,评估了各个行业,受经济环境的影响。

图片里系数波动越大,就越依赖市场行情。

各行业受宏观经济影响的系数曲线

各行业受宏观经济影响的系数曲线

所有行业里,只有教育和健康行业,是几乎完全不受经济环境影响的长青行业。

特别在经济快速发展之后,好日子过习惯了,人更惜命了,医疗需求更旺盛了。

不管有钱没钱,面对生老病死,谁也逃不掉。

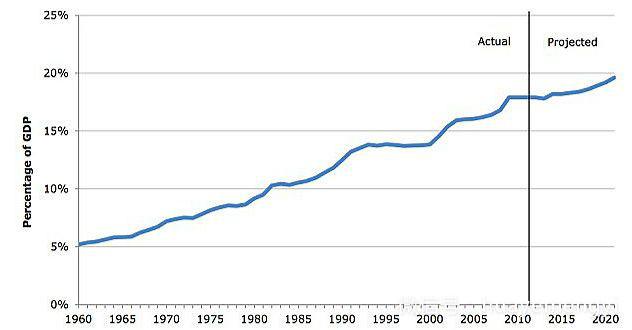

2007年以来,美国大部分行业的指标都在回落,但门诊服务的增长趋势,是一条直线笔直的往上涨。

但是,把医疗当成理所应当的赚钱生意,就错了。

美国的医疗支出巨大,常年上涨,政府早就不堪重负。

2017年,美国医疗卫生支出已经飙升到3.2万亿,占GDP总量的18%。

美国医疗卫生支出占GDP比值

美国医疗卫生支出占GDP比值

对郭嘉来说,公共医疗根本不赚钱。

美国医疗行业的增速,靠的是遍地开花的私立医院、医疗集团。

而我朝,自有另一番国情在。

众所周知,我朝的医保、医药质量、医疗服务环境都比较堪忧,这些年问题一直没解决,短期内也不会解决了。

但印钞放水,货币贬值,普通人更看不起病了,难道大家就不用治病的?

这一块,就是替代医学的市场了。

遍地的莆田医院、专科医院、整容医院,明知道不靠谱,为什么还能一直开下去?

军队医院的科室,为什么可以租给莆田系挂牌?

无他,市场有需求罢了。郭嘉的第一需求是稳定,看贵点,效果差点,偶尔出点事故,都比没得看强。

再说药,虽然至今没有任何一种中药或者中成药能通过FDA的审查,但吃不起进口药的老百姓,也得有药吃啊,造不出原研药的中国药厂,也得有钱赚啊。

我朝近年来靠外交手腕,以一己之力向全世界大力输出中药,今年世界卫生组织也罕见的把中医纳入了《全球医学纲要》。

可谓让中国药厂赚全世界的钱,让全世界人民,都有药可吃。

简直造福地球。

难怪韭菜之王李笑来说:不信中医药,不影响我买中医药的股票。

再往下一个层面,中医养生店会越开越多,甚至火疗、小儿推拿、微商各种养生产品。

这些连正统中医要鄙视为“骗子”的产品,不仅不会被掐灭,市场还会越来越大。

有人问了,养生馆的价格也不便宜啊?

人家虽然动辄上万,可是包治肩周炎肿瘤癌症腰间盘突出不孕不育人间百病的。

花几万块钱买包治百病,这就是很多人的养生需求。

记住,你赚不赚这个钱,人民的需求都不会变。

2. 教育服务

前阵子和投资经理聊天,他开玩笑说,今年的互联网融资环境,只要和教育沾边,估值翻一倍,K12教育再翻一倍。

新东方、英语流利说、好未来、尚德教育这两年都上市了,今年还有十几家公司排队等着IPO。

想要下一代跨越阶层壁垒,都要先叩教育的大门。

山里人累死累活,把孩子送到县里上学;

中产阶级花上百万买学区房,从幼儿园开始给孩子卡位;

外企高管一年投资千万买一个校董位置,才能供孩子进顶尖国际私立。除了顶端那群人,没一个人躲得掉。

但经济下行时期,重点要说的,是教育服务业。

在美国,服务业里增长最快的细分行业,不是餐饮。

而是专业、科学和技术服务,公司和企业管理服务,行政管理服务,分别达到了7.0%、2.8%和5.1%,全部属于教育服务业。

在我朝,教育服务业演变成一个更通俗、更古老的名字:学徒制。

不管是学校,还是线上网课,这些课程要想赚钱,必须做到学习资料标准化。因为

1. 标准化才能循环使用,节约成本;

2. 标准化才能将学生分类,尽可能一对多,利润翻倍;

3. 标准化才能培训老师,新人老师1个月上岗,压榨劳动力。

计算机系大学生,书本里全是十年前就淘汰的语言,光靠标准化学习,你让他毕业怎么找工作。

经济下行环境下,谁都想赚钱,靠标准化学习提高竞争力,远远不够了。

而学徒制,不仅是学知识,更是老师的资源、人脉、经验的打包产品。

有人说,学徒制不就是现在的知识付费么?

不是的。

得到、三节课、樊登读书会之类,只讲课,虽然频次比传统经验高一点,内容新一点,但不做服务,都不是学徒制。

古代的商会,师傅不光教你手艺,还要带你练手,等你出师了,师傅再给你介绍客户,大家利益绑定,把盘子做大,一起赚钱。

古代科举,老师不光指点你文章,还要教你官场的规矩,等你做官了,师傅在朝堂上帮衬你,大家官官相连,同门师兄弟遍布朝野,一起平步青云。

相比知识付费,学徒制更像是社群。

老师收你的学费,提供更快的知识更新,更精准的经验传输,更有效率的资源连接。

但老师最希望的,是你有能力成为利益共同体中的一员。

而不是让老师给企业和个人上课、做咨询、做方案,永远单项输出,每笔生意都要累死。

一个老师收100个高质量学徒,就是一股不小的市场力量。

多个老师如果再绑定在一起,对市场的话语权,直接是普通教育机构的上百倍。

学徒制培养利益团体+知识付费跑订单数量,金融、交易、房产、营销、开店......目前已经有不少人在垂直行业按这个模式在跑,以后也会有更多人套用这个模式。

3. 娱乐

电影《追龙》里,还没坐上总探长的雷诺,在天台上跟猪油仔说:

“现在那些小混混搞得乱七八糟,弄得他们也没钱赚,我们也赚不到钱。依我看,如果我来做主,搞得样样都有规有矩,到时候外面丰衣足食,我们也多赚点,你信不信?”

雷洛这一句多赚点,就是5个亿,比前不久冰冰的8.8个亿还差了点。

冰冰被查,有人说电影娱乐业要凉了。

比她还惨的是腾讯,游戏版号被限制,腾讯股价从480跌到250,几乎腰斩。

电影和游戏的事,花爷不是内行。

经济萧条下的“口红效应”,花爷倒是知道一二。

据说早在1930年代,美国办公室的女打字员,因为经济大萧条被解雇了。

下岗当天,她就到百货商店购买了两支心仪已久并且不算太贵的口红。

后来就有个“口红效应”这个说法:

经济低迷时,能够给人们带来心理安慰和满足感的“廉价的小奢侈品”行业反而会逆势增长。

历史上,“口红效应”出现过很多次:

1990年至2001年美国经济衰退时,化妆品行业工人数量增加。

2001年遭受“9·11”袭击后,口红销售额翻倍。

2008年的世界性经济金融危机中,口红、面膜的销量大幅上升,与其他大宗商品和奢侈品的低迷形成鲜明对比。

其中逻辑其实很好理解,经济萧条后,低收入者改变了攒钱买房、买车、旅游等计划。

反而腾出了一些“小闲钱”,去买一些“廉价奢侈品”。

在花爷看来,电影娱乐和游戏,就是现代人通用的廉价奢侈奢侈品。

过去三次经济危机,美国的电影票房收入都在走热,xbox、任天堂、PS的销量也出奇的好。

电影和游戏行业,看上去被郭嘉整顿。

实际上只要从业者“搞得样样都有规有矩”,自然会“到时候外面丰衣足食,我们也多赚点”。

雷探长们的胃口,远远不是5个亿。

而以腾讯为代表的行业巨头,最近一年虽然被自媒体批评没有创新能力,眼看着都快被黑成迅雷了。

但别忘了,腾讯们缺的不是技术,是规矩。

专家毕竟是专家,等到腾讯们反应过来,仍然不会有人打破他们的资源壁垒。

腾讯的股票还会涨回去,电影公司也不会被殃及。

最惨的,可能真的只有范冰冰。

4. 房地产

房价说多了遭罪,花爷只说一件事:什么是价值?

花100万买辆保时捷,一公里不开,第二天转卖,可能只能卖90万。

这辆车到底价值100万还是90万?

很多人把价值,理解成“上一次购买的价格”。

不是的,价值是“未来的价格”,再直白点,新房到手后,它的价值跟二手房价相关性最大。

懂了这个道理,咱们再从整个市场看二手房价。先举个例子:

小区有100户,每户都是3万一平买进。

高档小区释放价值,房价涨了,50户标价4万一平,50户还没反应过来,仍然标价3万一平。

过了段时间,房子还在涨,更多人懂行情了,30户定在4.5万一平,60户定在4万一平,剩下10户还没反应过来,还是3万一平。

在很多人眼里,只看挂牌最低价,这个小区一直是3万一平,从来没涨过。

这不是傻是什么?

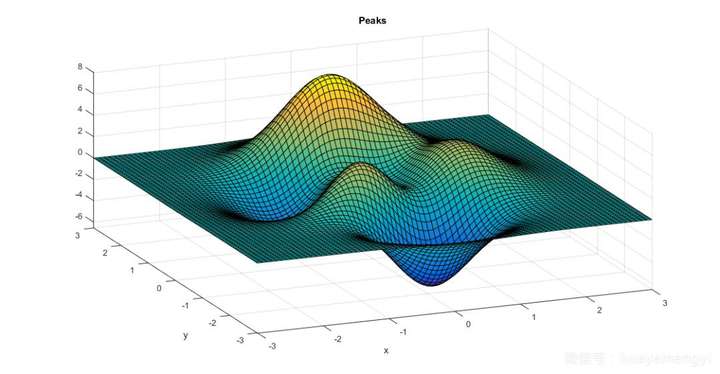

事实上,从成交价上来看,房价也是三维的,画成图表,类似于下面的山峰等高线。

我们在网站上看到的价格曲线,只是三维在二维平面上的投影。

所以,购买价格不重要,重要的是未来价格;个体案例不重要,重要的是三维大盘。

从历史来看,经济萧条时房价下跌,是整体趋势。

但跌,也只跌泡沫价值。

对三四线城市来说,新房小区价格还在微涨,没有任何意义,全部都是购买价格。

二手市场流动性几乎为0,才是死穴。

对北上广深和省会城市来说,流动性好,能抵押,有租金,相当于金融产品。

只要大城市的教育、医疗、工作机会遥遥领先,我朝人民还是想往大城市挤,房价就永远只跟地段相关。

好地段的房子,新房价格看着高,其实一点都不高。真正的市场价值被政策、促销、回款等因素压低了。

这种楼盘进入二手市场,涨幅比周边楼盘高得多。

再说深一点,同一地段、档次差不多的房子,进入二手房市场,可能又会有20%左右的差距。

为什么?

因为物业水平、小区环境、居民收入、邻居教育等等软因素,对买二手房的人,影响特别大。

对业主来说,如果小区里也有一个老师,像上面花爷说的那样做学徒制,让大家明白这20%房价差(可能是上百万)的道理,居民自然会形成利益共同体。

对买房的人来说,参考以上因素,应该也能摸索一二。

我是花爷,猥琐流扯淡砖家,不扯正确的废话,尽说难听的实话。

我听说最亲密的六个朋友的平均收入,就是你的收入。

最常看的八个公众号的平均质量,就是你的认知水平。

你未来的可能性,都是你自己投票选出来的。

这篇文章东扯西扯,快九千字,停笔时已经凌晨三点。

如果你选择和我一起,接着探索99%的人还懵懂不知的生存规则,给人生再多一点、哪怕多一点点可能性,那可以加花爷私人微信 (wechatID: huayemengyi )。

咱们拉个读者群聊开点。以后你可能会明白,“交个朋友”比字面上的意思,力量大得多。